ROEとROA、どっちが大事なんですか?

後輩ちゃん

カブヤク

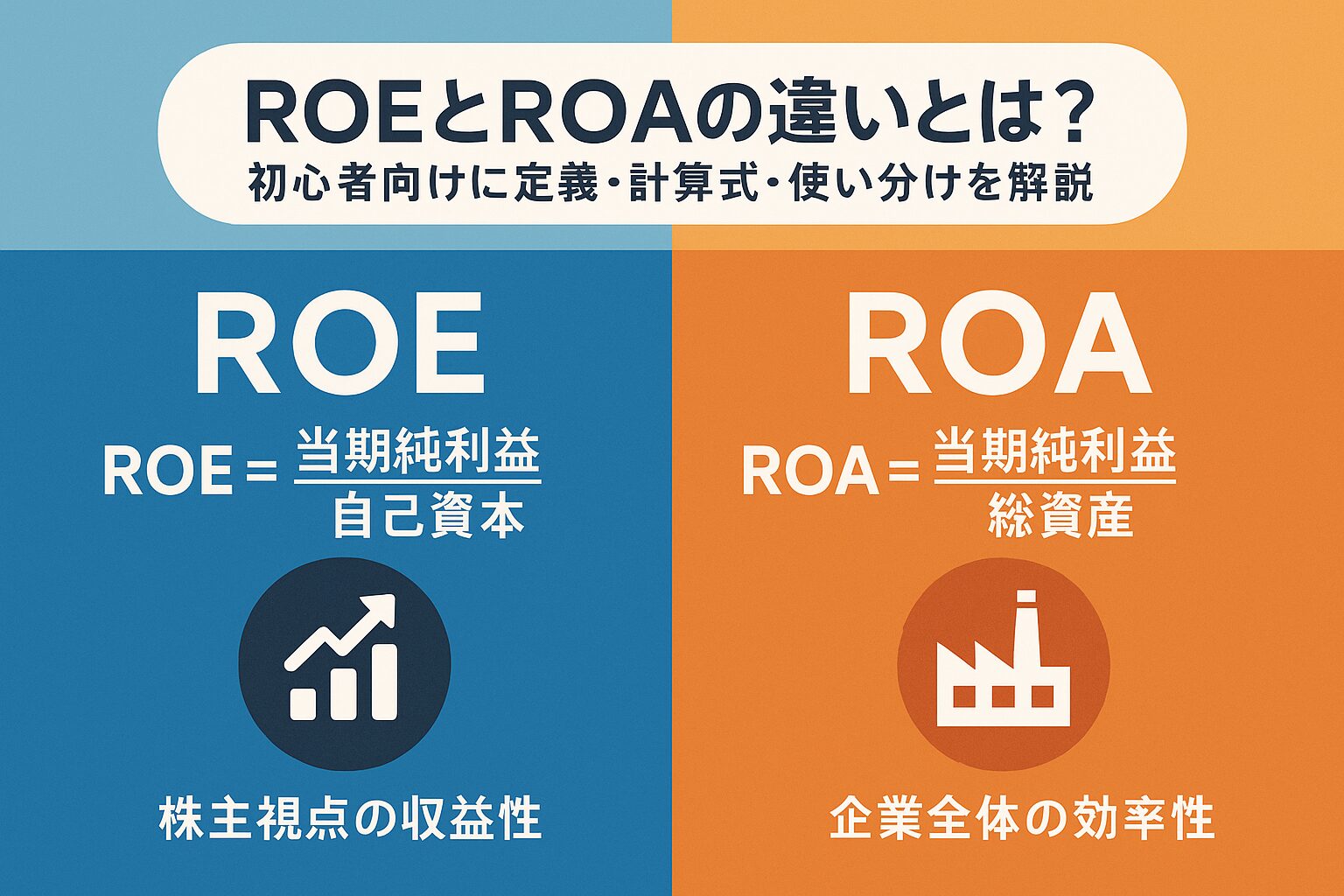

役割が違うよ。ROE=株主資本の効率、ROA=総資産の効率。まず違いを整理しよう。

両者は「どの資本を基準に、どれだけ利益を上げたか」を見る収益性指標です。

ROEは株主から預かった自己資本に対する利益率、ROAは会社が使っている総資産に対する利益率。

似ていますが、借入(レバレッジ)の影響の受け方が異なります。

30秒で要点|定義・式・使いどころ

- ROE(自己資本利益率)=当期純利益 ÷ 自己資本 ×100%。

- ROA(総資産利益率)=当期純利益 ÷ 総資産 ×100%(本記事は純利益ベースで統一)。

- 使い分け:ROE→株主から見た効率、ROA→事業運営の総合効率。レバレッジが強いほどROEは動きやすい。

定義の厳密化|計算式と用語そろえ

計算式(本記事の前提)

- 分子:当期純利益(親会社株主に帰属)(連結ベース)。

- 分母:期首・期末平均の自己資本/総資産を使うと歪みが少ない。

※ROEの分母「自己資本」は、連結の親会社株主持分(Average Equity attributable to owners)を期首・期末平均で用います(非支配株主持分は含めません)。

よくある定義差(注記)

- ROAは会社により「営業利益ベース」や「経常利益ベース」で示す場合あり。比較時は注記で分子を確認。

- 連結ROAの分子は本記事では「親会社株主に帰属する当期純利益」を用いるが、資料によっては非支配株主持分の利益を含む定義もある。範囲をそろえて比較する。

- 希薄化の影響が大きい企業は、EPSや自己資本の前提(新株予約権/自己株)をそろえる。

何を映すか|レバレッジと事業効率の違い

ROE=株主資本の効率

- 自己資本が薄い(負債が多い)と、同じ利益でもROEは高く出やすい。

- 自社株買いや配当で自己資本が減るとROEは押し上がることがある(実力と分けて見る)。

ROA=総資産の効率

- 総資産に対してどれだけ利益を生むか。設備・在庫・買収資産の活用度が表れやすい。

- 資産圧縮や回転率の改善(在庫/債権管理)がROA向上に効く。

関係式(デュポン的分解の考え方)

直感的には、ROE ≒ ROA ×(総資産÷自己資本)(=財務レバレッジ)と捉えられます。

ROAが同じでも、自己資本が薄いほどROEは大きくなる傾向です。

参考式:

ROE = (当期純利益 / 売上高) × (売上高 / 総資産) × (総資産 / 自己資本)

会計方針でぶれる点|IFRS16と表示差

- IFRS16(リース)の導入でリース資産が計上され総資産が増えるため、導入前後でROAは低下しやすい。時系列比較で注意。

- IFRS16では賃借料の一部が減価償却+利息に振替されるため、EBITDA/営業利益は上がりやすい一方、純利益やROEへの影響は相対的に小さい場合が多い。

- 取得会計・のれん/無形資産の計上、減損の有無でも分母・分子が変動する。注記で補正を検討。

例題で比較|同じROAでもROEは変わる

前提(単位:億円)

- 両社とも総資産1,000、当期純利益50 → ROA=5%で同じ。

- A社:自己資本600(自己資本比率60%) → ROE=50÷600=8.3%。

- B社:自己資本300(自己資本比率30%) → ROE=50÷300=16.7%。

読み取り

事業効率(ROA)は同じでも、財務レバレッジの違いでROEが大きく変わります。

高ROE=常に高収益ではなく、負債の使い方も反映している点に注意。

使い分けのコツ|業種・局面・方針で見る

資本集約型 vs 軽資産モデル

- 製造・インフラなど資本集約型:まずROAと回転率(総資産回転)を重視。

- ソフトウェア・プラットフォーム:ROEと成長率の組み合わせで評価。

レバレッジの健全性

- ROEが高い理由が「利益成長」か「自己資本圧縮」かを切り分ける。

- 自己資本比率や利払い負担(営業利益対比)、債務の満期分布も併読。

金融業の補足

- 銀行・証券・保険は、ROA/ROEに加えて自己資本規制(CET1等)やリスクアセットの指標を併読するのが実務の慣行。

- ※金融のROAは平均総資産(年率換算)で算出するのが一般的。

時系列×同業比較

- 単年ではなく数年の平均で傾向を見る。M&A・減損などの一時要因は注記で補正。

実務チェックリスト|比較前の整地

1. 連結・平均の統一

- 連結ベースで、分母は期首・期末平均を使用。

2. 定義の確認

- ROAの分子(純利益/営業利益/経常利益)とNCIの扱いを必ず確認。

3. 一時要因と会計方針

- 特別損益・減損・為替差損益で純利益が歪んでいないか、IFRS16など会計方針の変更を注記でチェック。

よくある勘違いベスト7|ここだけは外さない

- 高ROE=常に優良と決めつける(自己資本が薄いだけの可能性)。

- ROAの定義をそろえず比較(分子の違いで数値が変わる)。

- 分母を期末値だけで計算(平均を使わずブレが大きくなる)。

- 連結・単体の混在(連結で統一)。

- 自社株買いで上がったROEを実力と誤解。

- 一時要因で跳ねた純利益をそのまま評価。

- 金利・負債構成を無視してレバレッジのリスクを見落とす。

関連と次の一歩|効率性を分解して理解

ROEは利益率×回転率×レバレッジに分解して考えると実務で役立ちます(デュポン)。

まとめ|株主視点と事業視点をセットで

ポイント

- ROE=株主資本の効率、ROA=総資産の効率。基準が違う。

- ROEはレバレッジに敏感。自己資本比率・利払い負担・満期分布とセットで確認。

- 比較は連結×平均分母×定義統一が最短ルート。IFRS16など会計方針変更にも注意。

同業3社でROEとROAを並べてみます。

後輩ちゃん

カブヤク

OK。上がる理由が利益かレバレッジか、そこを必ず切り分けよう。

ここまで整ったら、指標の型を保ったまま実務に進みましょう。

\市場の反応をリアルタイムで追う準備を/