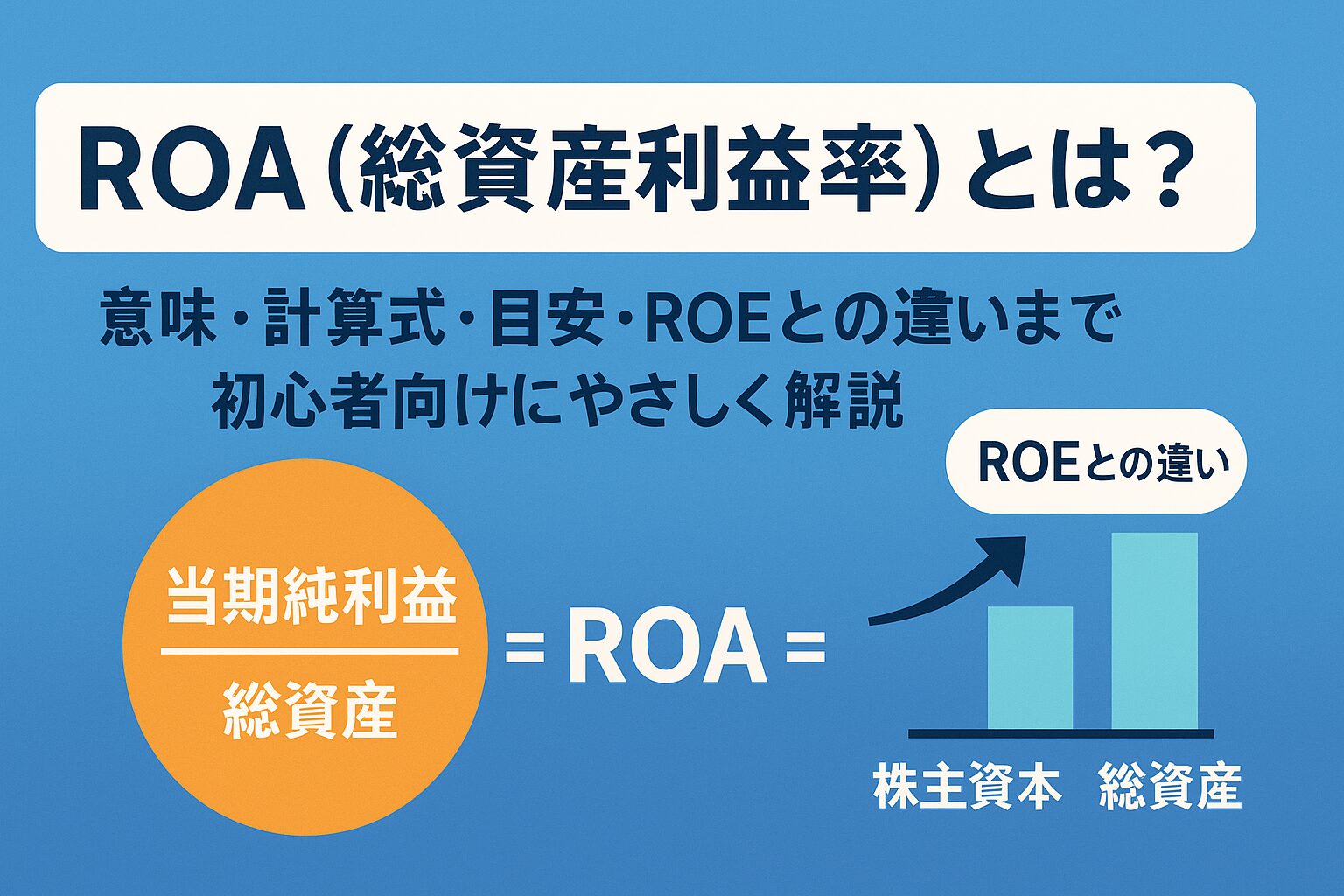

企業の経営効率や収益力を客観的に評価したいときに役立つのがROA(Return on Assets/総資産利益率)です。

単なる売上や利益だけでは見えない、資産の使い方の巧拙をスコア化できるのが最大の特徴。投資家はもちろん、経営者や金融機関も重視します。

ポイント

- ROA=当期純利益 ÷ 総資産 × 100(%)。資産の活用効率を示す。

- 目安は業種差が大きい。まずは5%前後を基準に、同業比較と複数年推移で評価。

- ROA=純利益率 × 総資産回転率(デュポン分解)。上振れ/下振れの理由が分かる。

- 一時要因や投資局面では数値がブレる。ROE・営業CF/FCFなどで裏取り。

ROAとは?意味とわかりやすい基礎

定義・読み方・計算式

ROA(総資産利益率)は、企業が保有する総資産を使って、どれだけ効率よく利益を生み出したかを示す指標。

基本式はROA=当期純利益 ÷ 総資産 × 100(%)です。

実務では季節性や増減を均すため、期首・期末の平均総資産を使うのが一般的。

※本記事では「純利益ベースROA」で統一しています。国内資料には「営業利益ベース(総資産営業利益率)」をROAと呼ぶ例もあるため、他資料と比較する際は定義をご確認ください。

※連結決算では、分子は「親会社株主に帰属する当期純利益」、分母は「連結総資産(期首・期末平均)」を用いるのが一般的です。

直感的なイメージ

純利益が5億円、平均総資産が100億円ならROAは5%。

「100円の資産から5円の利益を生む効率」と読み替えるとイメージしやすいはずです。

なぜ重視される?

ROAは経営効率の共通指標。

設備の重い業種・軽い業種でも「資産をどれだけ回して稼いだか」を比較できます。

銀行や機関投資家が融資・投資判断の参考にするほか、経営サイドも投資案件や遊休資産の棚卸しに使います。

計算式・分解・注意点をまとめて理解

デュポン分解:上振れ/下振れの「理由」を見抜く

ROAは次のように分解できます。

ROA=純利益率(当期純利益÷売上高)× 総資産回転率(売上高÷総資産)

利益率の改善か、資産の回し方(在庫・固定資産・与信)か、どの歯車でROAが動いたかが分かります。

具体例

- 純利益3億円/平均総資産30億円 → ROA10%

- 純利益5億円/平均総資産100億円 → ROA5%

同じ利益でも、資産圧縮や回転率の改善でROAは伸びます。

実務の注意点

- 平均総資産を使って季節性を均す(期首・期末の平均)。

- 非事業用資産(余剰現金・遊休不動産)が多いとROAは実態より低く出やすい。

- IT・ブランド型は無形資産の計上方針で総資産が軽く出ることがあり、業種横断比較にバイアス。

※投資局面では固定資産の積み上がりでROAが一時的に低下しやすい。営業CFやフリーCF(FCF)と併せて持続性を確認しましょう。

目安と業界差:まずは“同業×複数年”が基本

ざっくり目安

最初は5%前後を感度の良い基準に。

ただし業種差が大きいため、必ず同業他社と複数年推移で評価しましょう。

業界別の傾向

- 設備集約的(製造・インフラ):資産が重く、ROAは相対的に低めになりやすい。

- 資産軽量(IT・サービス):無形資産中心で、ROAは相対的に高めに出やすい。

- 金融(銀行・保険):分母(総資産)が大きく構造が特殊。ROA単独よりROE・自己資本規制比率等の併用が有効。

高い/低いの読み方

ROAが高い=資産を小さく回して稼いでいる可能性。

低い=在庫や固定資産の滞留、利益率の低下などのシグナル。

いずれもデュポン分解とCFで裏取りするのが鉄則です。

ROAとROEの違いをわかりやすく比較

定義の違い

- ROA=当期純利益÷総資産:会社全体(株主+債権者)の資産効率。

- ROE=当期純利益÷自己資本:株主資本の運用効率(株主の視点)。

使い分け

ROAは「経営全体の効率」を測る土台、ROEは「株主の収益性」を映す鏡。

負債でレバレッジをかけるとROEは上がりやすいが、ROAは構造的に大きくは変わりにくい点も意識。

👉 ROE(自己資本利益率)を初心者にもわかりやすく解説

👉 ROEとROAの違いと使い分けをもう一歩だけ深掘り

併読のコツ

ROA×ROE×営業CF/FCFの三点セットで、効率・株主リターン・資金裏付けを同時評価。

一時要因(特別利益・減損戻し等)での数値上振れは、CFで実在性を確認しましょう。

ROAを活かす実践:評価手順と改善の打ち手

評価のチェックリスト

- 同業比較:最新期のROA水準を横比較。

- 推移確認:過去3~5年での安定性・改善トレンド。

- デュポン分解:利益率か回転率か、寄与度を特定。

- CF裏付け:営業CFとFCFで実在性・投資局面を確認。

- 資本政策:ROE・自己資本比率との整合、過度なレバレッジの有無。

改善のハンドル(部門別に落とす)

- 利益率:価格戦略・ミックス改善・固定費圧縮・高付加価値化。

- 回転率:在庫KPI・与信/回収・遊休資産売却・スリムな設備投資。

- 資産構成:非事業資産の圧縮、投資案件の事前IRR/回収年数検証。

落とし穴

- 異業種横断の単純比較(会計方針・無形資産でバイアス)。

- 単年の一時要因(特別利益/損失)に引っ張られる評価。

- 金融業のROAを一般企業と同列で評価(構造が異なる)。

まとめ

ポイント

- ROAは資産の活用効率。純利益÷総資産×100で計測。

- 評価は同業比較×複数年推移が基本。まずは5%前後を感度基準に。

- デュポン分解で「利益率/回転率」を切り分け、CFで裏取り。

- ROEや自己資本比率と併読し、負債レバレッジ依存や一時要因を見抜く。

\市場の反応をリアルタイムで追う準備を/

用語や判断の流れがつかめたら、他の指標も少しずつ広げていきましょう。